Dự đoán biến động giá cả trên thị trường chứng khoán luôn là thách thức lớn đối với nhà đầu tư. Tuy nhiên, với sự xuất hiện của mô hình nến đảo chiều, việc phân tích và dự đoán xu hướng thị trường đã trở nên dễ dàng và hiệu quả hơn rất nhiều. Vì thế, hãy cùng VNUInvest khám phá những bí mật thú vị về mô hình nến đảo chiều trong bài viết dưới đây nhé.

Mô hình nến đảo chiều là gì?

Mô hình nến đảo chiều là những dạng hình đặc biệt được tạo thành bởi một hoặc nhiều cây nến Nhật, báo hiệu khả năng xu hướng giá hiện tại sắp kết thúc và một xu hướng mới (ngược chiều) sắp bắt đầu.

Việc nhận biết mô hình nến đảo chiều đóng vai trò vô cùng quan trọng trong đầu tư chứng khoán. Bởi lẽ, chúng đóng vai trò như những “cảnh báo sớm”, giúp nhà đầu tư chủ động nắm bắt thời cơ, đưa ra quyết định mua/bán, chốt lời hoặc cắt lỗ một cách kịp thời và hiệu quả. Nắm vững kiến thức về nến đảo chiều, nhà đầu tư có thể nâng cao xác suất thành công khi vào lệnh, đồng thời hạn chế tối đa rủi ro thua lỗ, từ đó gia tăng khả năng sinh lời trên thị trường chứng khoán.

Xem thêm: Chỉ báo MACD – Chỉ báo kỹ thuật hiệu quả cho nhà đầu tư chứng khoán

Có hai loại mô hình nến đảo chiều chính:

- Mô hình nến đảo chiều tăng: Xuất hiện sau xu hướng giảm, báo hiệu giá có thể tăng trở lại.

- Mô hình nến đảo chiều giảm: Xuất hiện sau xu hướng tăng, báo hiệu giá có thể giảm xuống.

Hiểu rõ cấu tạo của nến Nhật

Mỗi cây nến trên biểu đồ thể hiện biến động giá trong một khoảng thời gian nhất định (ví dụ: 1 phút, 5 phút, 1 ngày…). Nó bao gồm:

Thân nến: Phần hình chữ nhật thể hiện giá mở cửa và giá đóng cửa.

- Nến xanh/trắng: Giá đóng cửa cao hơn giá mở cửa (giá tăng).

- Nến đỏ/đen: Giá đóng cửa thấp hơn giá mở cửa (giá giảm).

Bóng nến: Hai đường thẳng mỏng kéo dài từ thân nến, thể hiện giá cao nhất và giá thấp nhất trong khoảng thời gian đó.

Màu sắc: Cho biết xu hướng giá tăng (nến xanh) hay giảm (nến đỏ).

Độ dài thân nến: Thể hiện mức độ biến động giá. Thân nến càng dài, biến động giá càng mạnh.

Độ dài bóng nến: Cho thấy sự dao động giá trong phiên. Bóng nến dài cho thấy giá đã biến động mạnh trong phiên nhưng sau đó quay trở lại gần giá mở cửa.

Xem thêm: Mô hình 2 đáy là gì? Cách nhận diện và áp dụng hiệu quả mô hình này

Các mô hình nến đảo chiều tăng

Dragonfly Doji (Nến Doji chuồn)

Nến Dragonfly Doji, hay còn gọi là nến Doji chuồn chuồn, mang ý nghĩa cảnh báo sự đảo chiều tăng giá tiềm năng, đặc biệt khi nó xuất hiện sau một xu hướng giảm.

Đặc điểm nhận dạng

- Nến có hình dạng giống chữ “T” in hoa.

- Thân nến rất ngắn hoặc gần như không có, nằm ở phía trên cùng của cây nến.

- Bóng nến dưới dài, thể hiện sự dao động giá mạnh về phía giảm trong phiên giao dịch.

- Bóng nến trên rất ngắn hoặc không có.

Vị trí:

- Thường xuất hiện ở cuối xu hướng giảm giá.

- Có thể xuất hiện ở vùng hỗ trợ quan trọng.

Ý nghĩa:

- Việc giá đóng cửa gần bằng giá mở cửa cho thấy phe bán đã không thể duy trì áp lực giảm, báo hiệu sự suy yếu của họ.

- Sự xuất hiện của nến Dragonfly Doji, đặc biệt là khi đi kèm với khối lượng giao dịch lớn, có thể là dấu hiệu cho thấy tâm lý thị trường đang chuyển biến tích cực và xu hướng giảm có thể sắp kết thúc.

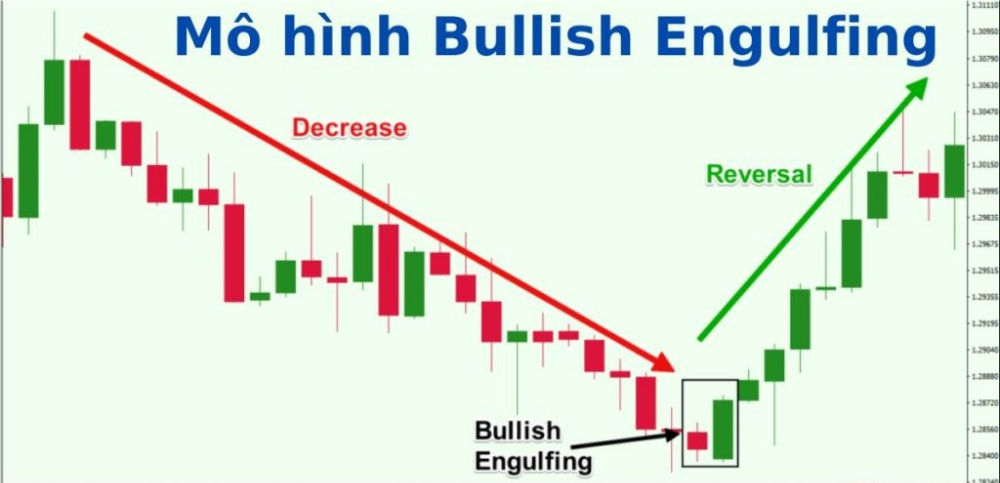

Bullish Engulfing (nhấn chìm tăng)

Bullish Engulfing (Nhấn chìm tăng) là một mô hình nến đảo chiều mạnh mẽ, báo hiệu sự thay đổi từ xu hướng giảm sang xu hướng tăng. Mô hình này gồm hai cây nến:

Nến thứ nhất: Là một nến giảm (màu đỏ) với thân nến tương đối nhỏ.

Nến thứ hai: Là một nến tăng (màu xanh) với thân nến lớn hơn, bao trùm hoàn toàn thân nến trước đó.

Đặc điểm nhận dạng

- Hình dạng: Gồm hai nến xuất hiện trong xu hướng giảm. Nến thứ nhất là nến giảm (màu đỏ hoặc đen), nến thứ hai là nến tăng (màu xanh lá cây hoặc trắng) với thân nến lớn hơn hoàn toàn bao trùm thân nến trước đó.

- Màu sắc: Nến đầu tiên thường có màu đỏ (giảm), nến thứ hai có màu xanh lá (tăng).

Ý nghĩa:

- Cho thấy sự thay đổi tâm lý mạnh mẽ từ phe bán sang phe mua. Phe mua đã chiếm ưu thế hoàn toàn, đẩy giá tăng mạnh và “nuốt chửng” toàn bộ nến giảm trước đó.

- Là một tín hiệu tốt cho thấy giá có thể tăng trong thời gian tới. Nhà đầu tư có thể xem xét mở vị thế mua khi mô hình này xuất hiện.

Piercing Pattern (nến đường nhọn)

Piercing Pattern là một mô hình nến đảo chiều tăng giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng giảm sang xu hướng tăng. Nó thường xuất hiện ở cuối một xu hướng giảm, cho thấy phe mua đang dần chiếm ưu thế.

Đặc điểm nhận dạng

- Hình dạng: Gồm hai nến. Nến đầu tiên là một nến giảm mạnh, nến thứ hai là một nến tăng. Điểm đặc biệt là nến tăng thứ hai mở cửa với một khoảng trống (gap) giảm xuống dưới mức đóng cửa của nến giảm trước đó, nhưng sau đó tăng mạnh và đóng cửa trên mức giữa thân nến giảm.

- Màu sắc: Nến thứ nhất thường có màu đỏ (giảm giá), nến thứ hai có màu xanh lá cây (tăng giá).

Ý nghĩa:

- Mô hình Piercing Pattern cho thấy lực bán đang suy yếu và lực mua đang dần chiếm ưu thế. Việc nến tăng thứ hai đóng cửa trên mức giữa thân nến giảm trước đó cho thấy phe mua đã kiểm soát được thị trường và đẩy giá tăng lên.

- Đây là tín hiệu cho thấy giá có thể tăng trong thời gian tới. Nhà đầu tư có thể xem xét mở vị thế mua khi mô hình này xuất hiện, đặc biệt là khi nó được xác nhận bởi các chỉ báo kỹ thuật khác.

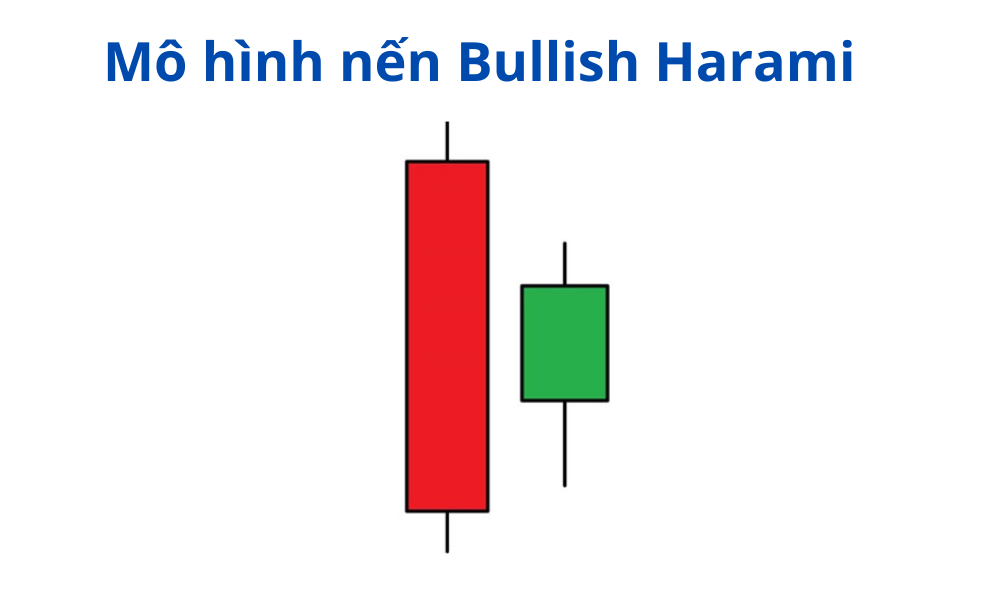

Bullish Harami

Bullish Harami, hay còn gọi là “Mẹ bồng con tăng”, là một mô hình nến đảo chiều tăng giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng giảm sang xu hướng tăng. Nó thường xuất hiện ở cuối xu hướng giảm, cho thấy phe mua đang dần lấy lại sức mạnh.

Đặc điểm nhận dạng

- Hình dạng: Gồm hai nến. Nến đầu tiên là một nến giảm dài, nến thứ hai là một nến tăng nhỏ với thân nến nằm gọn hoàn toàn trong thân nến giảm trước đó.

- Màu sắc: Nến thứ nhất thường có màu đỏ (giảm giá), nến thứ hai có màu xanh lá cây (tăng giá).

Ý nghĩa

- Mô hình Bullish Harami cho thấy lực bán đang suy yếu. Việc nến tăng nhỏ xuất hiện trong nến giảm lớn cho thấy phe mua đang dần ngăn chặn đà giảm của giá.

- Đây là tín hiệu cho thấy giá có thể tăng trong thời gian tới, tuy nhiên tín hiệu này yếu hơn so với mô hình Bullish Engulfing. Nhà đầu tư nên thận trọng và kết hợp với các chỉ báo kỹ thuật khác để xác nhận tín hiệu đảo chiều.

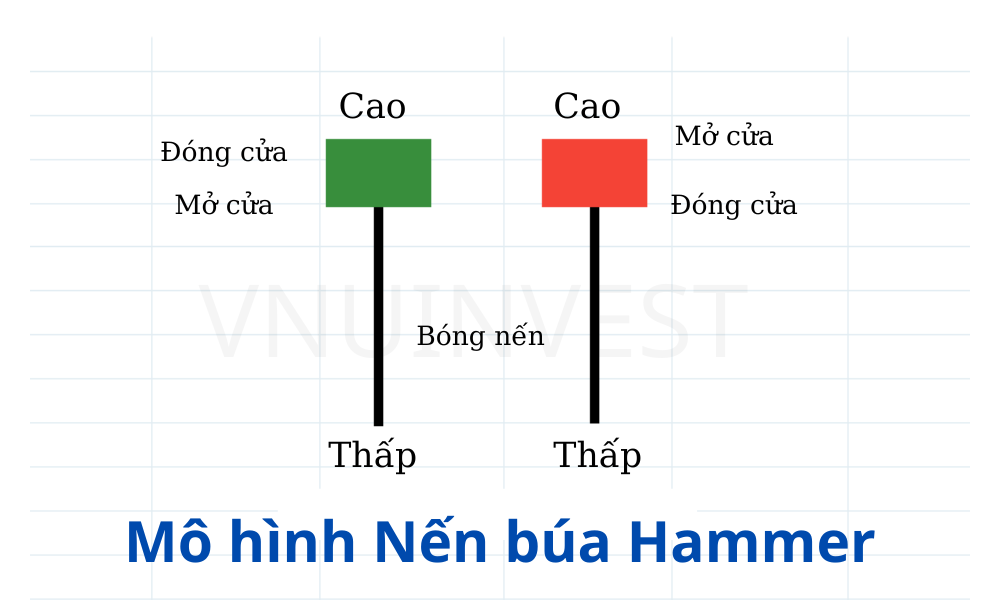

Nến búa Hammer

Nến Hammer, đúng như tên gọi, có hình dạng giống một cây búa. Đây là một mô hình nến đảo chiều tăng giá, thường xuất hiện ở cuối xu hướng giảm, báo hiệu sự chuyển đổi tiềm năng từ giảm sang tăng. Nến Hammer cho thấy phe mua đang dần chiếm ưu thế và có khả năng đẩy giá lên cao hơn.

Đặc điểm nhận dạng

- Hình dạng: Thân nến ngắn, có bóng dưới dài (ít nhất gấp đôi thân nến), bóng trên rất ngắn hoặc không có.

- Màu sắc: Có thể là nến tăng (xanh lá cây) hoặc nến giảm (đỏ), tuy nhiên nến tăng thường cho tín hiệu đảo chiều mạnh mẽ hơn.

Ý nghĩa:

- Bóng dưới dài cho thấy giá đã giảm xuống thấp trong phiên giao dịch nhưng sau đó lực mua mạnh đã đẩy giá trở lại gần mức giá mở cửa. Điều này cho thấy phe mua đang chiếm ưu thế và ngăn chặn đà giảm.

- Nến Hammer là tín hiệu cho thấy giá có thể tăng trong thời gian tới. Tuy nhiên, cần kết hợp với các chỉ báo kỹ thuật khác để xác nhận tín hiệu đảo chiều.

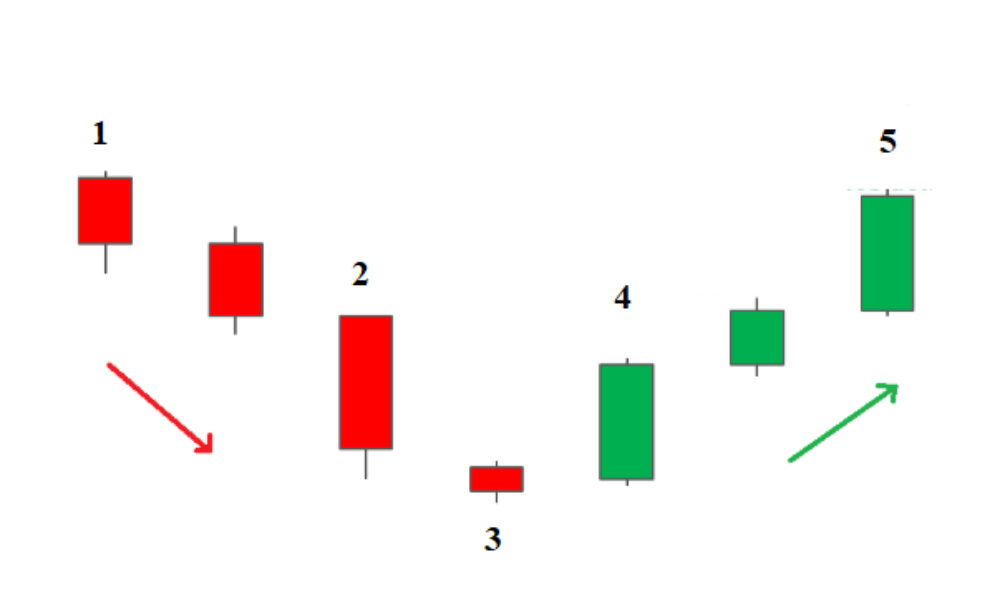

Morning Star (Nến sao mai)

Morning Star, hay còn gọi là “Sao Mai”, là một mô hình nến đảo chiều tăng giá, mang đến hy vọng về bình minh sau một đêm dài giảm giá. Mô hình này thường xuất hiện ở cuối xu hướng giảm, báo hiệu sự chuyển đổi tiềm năng từ giảm sang tăng, cho thấy phe mua đang dần lấy lại quyền kiểm soát thị trường.

Đặc điểm nhận dạng:

Hình dạng: Gồm ba nến.

- Nến thứ nhất: Nến giảm dài, thể hiện áp lực bán mạnh.

- Nến thứ hai: Nến nhỏ với thân nến ngắn, có thể là nến tăng hoặc giảm, cho thấy sự lưỡng lự của thị trường và sự suy yếu của phe bán. Nến này thường có khoảng trống (gap) so với nến thứ nhất.

- Nến thứ ba: Nến tăng mạnh, xác nhận sự đảo chiều xu hướng và cho thấy phe mua đang chiếm ưu thế. Nến này thường có khoảng trống (gap) so với nến thứ hai.

Màu sắc:

- Nến thứ nhất: Màu đỏ (giảm giá).

- Nến thứ hai: Có thể là màu đỏ hoặc xanh lá cây.

- Nến thứ ba: Màu xanh lá cây (tăng giá).

Ý nghĩa:

- Sự suy yếu của phe bán: Nến giảm dài đầu tiên cho thấy phe bán đang kiểm soát thị trường. Tuy nhiên, nến nhỏ thứ hai với khoảng trống giảm cho thấy lực bán đang suy yếu và phe mua đang dần tham gia.

- Tín hiệu đảo chiều tăng giá: Nến tăng mạnh thứ ba với khoảng trống tăng xác nhận sự đảo chiều xu hướng và cho thấy phe mua đã chiếm ưu thế, đẩy giá tăng lên.

Bullish Abandoned Baby (Em bé bị bỏ rơi tăng giá)

Bullish Abandoned Baby, hay còn gọi là “Em bé bị bỏ rơi tăng giá”, là một mô hình nến đảo chiều tăng giá khá hiếm gặp nhưng lại có độ tin cậy cao. Nó thường xuất hiện ở cuối một xu hướng giảm mạnh, báo hiệu sự đảo chiều mạnh mẽ và tiềm năng tăng giá đáng kể.

Đặc điểm nhận dạng:

Hình dạng: Gồm ba nến.

- Nến thứ nhất: Một nến giảm giá dài, thể hiện áp lực bán mạnh.

- Nến thứ hai: Một nến Doji (nến có giá mở cửa và đóng cửa bằng nhau) nhỏ, xuất hiện với khoảng trống (gap) giảm giá so với nến thứ nhất, cho thấy sự tạm dừng của xu hướng giảm. Nến Doji này giống như một “em bé” bị bỏ rơi giữa hai khoảng trống giá.

- Nến thứ ba: Một nến tăng giá, xuất hiện với khoảng trống (gap) tăng giá so với nến Doji, xác nhận sự đảo chiều tăng giá và cho thấy phe mua đã chiếm ưu thế.

Màu sắc:

- Nến thứ nhất: Màu đỏ (giảm giá).

- Nến thứ hai: Màu sắc không quan trọng vì là nến Doji.

- Nến thứ ba: Màu xanh lá cây (tăng giá).

Ý nghĩa:

- Nến Doji xuất hiện với khoảng trống giảm giá cho thấy lực bán đã suy yếu, phe mua đang cố gắng ngăn chặn đà giảm.

- Nến tăng giá thứ ba với khoảng trống tăng giá xác nhận sự đảo chiều xu hướng và cho thấy phe mua đã kiểm soát hoàn toàn thị trường.

- Mô hình Bullish Abandoned Baby là một tín hiệu mua rất mạnh, báo hiệu khả năng tăng giá đáng kể trong tương lai.

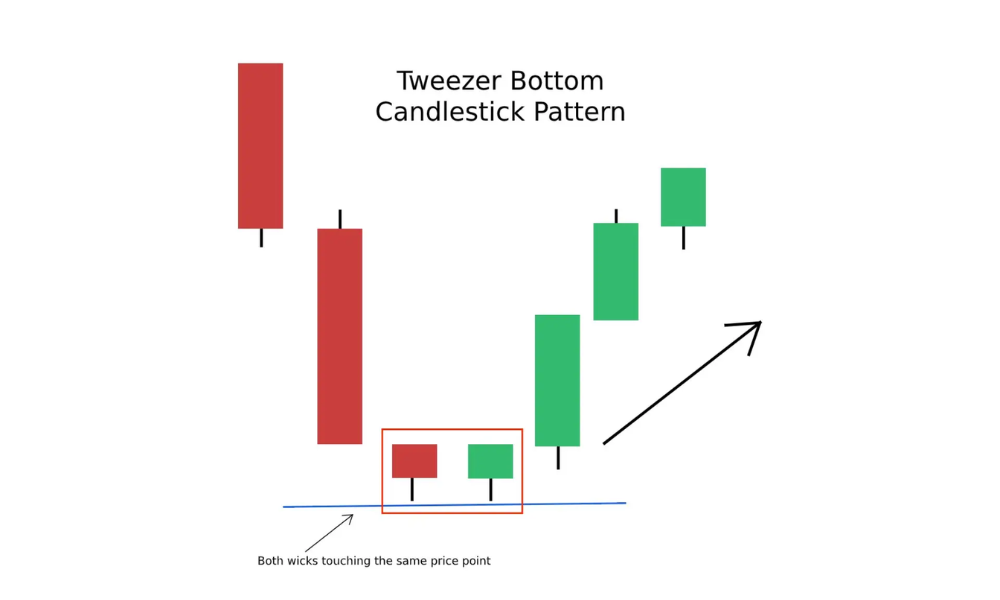

Tweezer Bottom (Mô hình đáy nhíp)

Tweezer Bottom, hay còn gọi là “Đáy nhíp”, là một mô hình nến đảo chiều tăng giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng giảm sang xu hướng tăng. Mô hình này xuất hiện khi phe bán không còn đủ sức mạnh để đẩy giá xuống thấp hơn nữa, và phe mua bắt đầu chiếm ưu thế.

Đặc điểm nhận dạng

- Hình dạng: Gồm hai nến (hoặc nhiều hơn) có điểm đáy gần như bằng nhau. Hai nến này có thể là bất kỳ loại nến nào (tăng, giảm, Doji) nhưng thường là sự kết hợp giữa một nến giảm và một nến tăng.

- Màu sắc: Nến đầu tiên thường là nến giảm (màu đỏ), nến thứ hai là nến tăng (màu xanh lá cây). Tuy nhiên, màu sắc không phải là yếu tố quyết định.

Ý nghĩa:

- Hai nến có cùng điểm đáy cho thấy sự cân bằng lực lượng giữa phe mua và phe bán. Phe bán đã cố gắng đẩy giá xuống thấp hơn nhưng phe mua đã mạnh mẽ chống đỡ, tạo ra một vùng hỗ trợ mạnh.

- Mô hình Tweezer Bottom báo hiệu sự suy yếu của phe bán và sự trỗi dậy của phe mua. Giá có thể tăng trong thời gian tới.

Các mô hình nến đảo chiều giảm

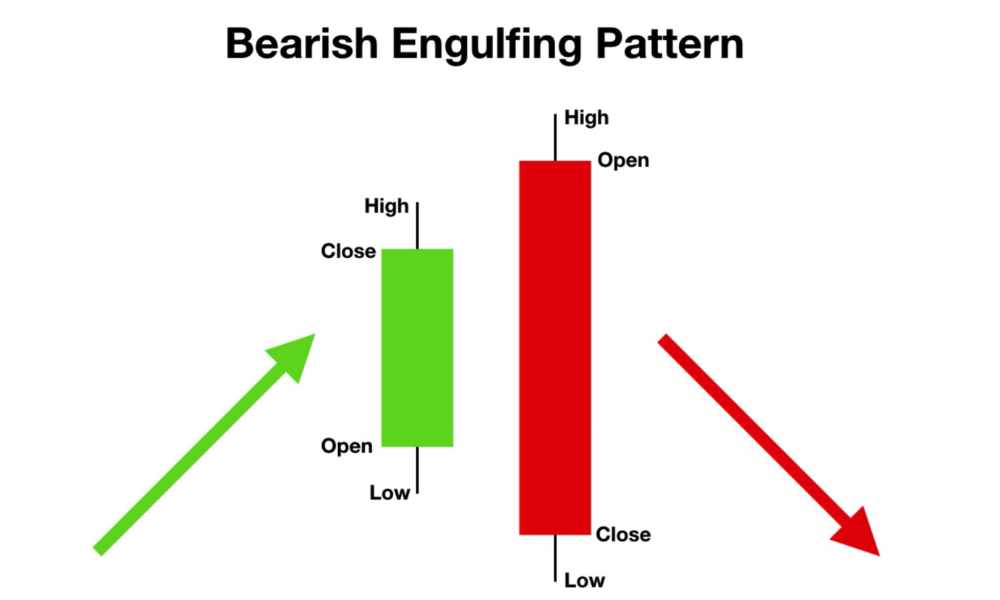

Bearish Engulfing (Nhấn chìm giảm)

Bearish Engulfing (Nhấn chìm giảm) là một mô hình nến đảo chiều giảm giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng tăng sang xu hướng giảm. Nó thường xuất hiện ở cuối xu hướng tăng, cho thấy phe bán đang dần chiếm ưu thế và có khả năng đẩy giá xuống thấp hơn.

Đặc điểm nhận dạng:

- Hình dạng: Gồm hai nến xuất hiện trong xu hướng tăng. Nến thứ nhất là nến tăng (màu xanh lá cây hoặc trắng), nến thứ hai là nến giảm (màu đỏ hoặc đen) với thân nến lớn hơn hoàn toàn bao trùm thân nến trước đó.

- Màu sắc: Nến đầu tiên thường có màu xanh lá cây (tăng), nến thứ hai có màu đỏ (giảm).

Ý nghĩa:

- Cho thấy sự thay đổi tâm lý mạnh mẽ từ phe mua sang phe bán. Phe bán đã chiếm ưu thế hoàn toàn, đẩy giá giảm mạnh và “nuốt chửng” toàn bộ nến tăng trước đó.

- Là tín hiệu cho thấy giá có thể giảm trong thời gian tới. Nhà đầu tư có thể xem xét mở vị thế bán hoặc đóng các vị thế mua khi mô hình này xuất hiện.

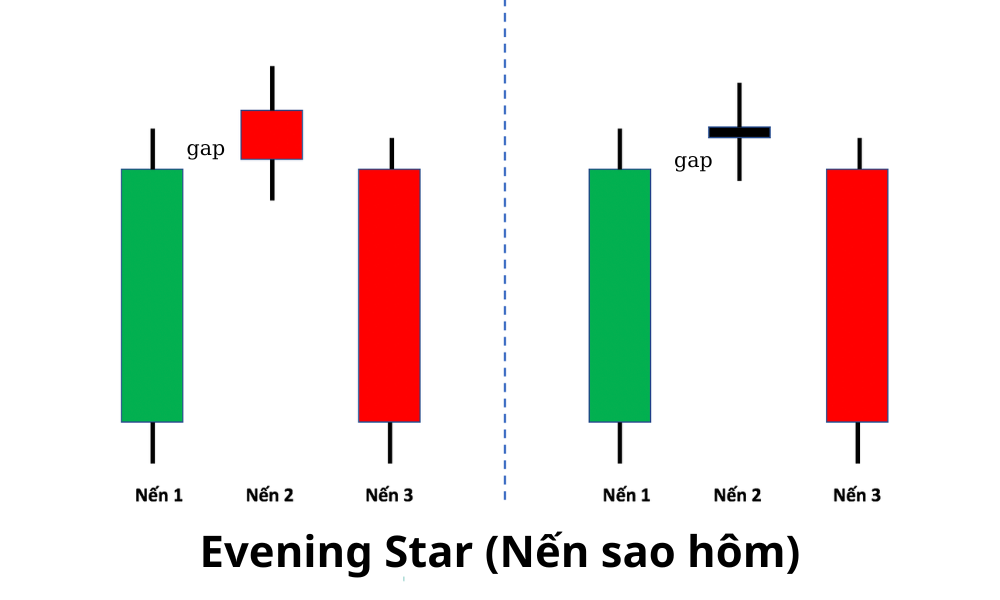

Evening Star (Nến sao hôm)

Evening Star (Sao Hôm) là mô hình nến đảo chiều giảm giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng tăng sang xu hướng giảm. Nó thường xuất hiện ở cuối xu hướng tăng, cho thấy phe mua đang dần suy yếu và phe bán có thể sẽ chiếm ưu thế.

Đặc điểm nhận dạng

Hình dạng: Gồm ba nến:

- Nến thứ nhất: Nến tăng dài, thể hiện áp lực mua mạnh.

- Nến thứ hai: Nến nhỏ với thân nến ngắn, có thể là nến tăng hoặc giảm, cho thấy sự lưỡng lự của thị trường và sự suy yếu của phe mua. Nến này thường có khoảng trống (gap) so với nến thứ nhất.

- Nến thứ ba: Nến giảm mạnh, xác nhận sự đảo chiều xu hướng và cho thấy phe bán đang chiếm ưu thế. Nến này thường có khoảng trống (gap) so với nến thứ hai.

Màu sắc:

- Nến thứ nhất: Màu xanh lá cây (tăng giá).

- Nến thứ hai: Có thể là màu xanh lá cây hoặc đỏ.

- Nến thứ ba: Màu đỏ (giảm giá).

Ý nghĩa:

- Nến tăng dài đầu tiên cho thấy phe mua đang kiểm soát thị trường. Tuy nhiên, nến nhỏ thứ hai với khoảng trống tăng cho thấy lực mua đang suy yếu và phe bán đang dần tham gia.

- Nến giảm mạnh thứ ba với khoảng trống giảm xác nhận sự đảo chiều xu hướng và cho thấy phe bán đã chiếm ưu thế, đẩy giá giảm xuống.

Gravestone Doji (Doji bia mộ)

Gravestone Doji (Doji bia mộ) là một loại nến Doji mang tín hiệu đảo chiều giảm giá. Hình dạng của nó giống như một bia mộ, với phần thân nến nhỏ nằm ở phía dưới và bóng nến trên dài. Mô hình này thường xuất hiện ở cuối xu hướng tăng, báo hiệu sự suy yếu của phe mua và khả năng đảo chiều giảm giá.

Đặc điểm nhận dạng

Hình dạng:

- Thân nến rất ngắn hoặc không có, giá mở cửa và giá đóng cửa gần như bằng nhau.

- Bóng nến trên dài, thể hiện sự tăng giá trong phiên nhưng sau đó bị bán mạnh trở lại.

- Không có bóng nến dưới hoặc bóng nến dưới rất ngắn.

Màu sắc: Màu sắc của nến không quan trọng vì giá mở cửa và giá đóng cửa gần như bằng nhau.

Ý nghĩa

- Bóng nến trên dài cho thấy giá đã tăng lên trong phiên giao dịch nhưng sau đó lực bán mạnh đã đẩy giá trở lại gần mức giá mở cửa. Điều này cho thấy phe mua đang suy yếu và không thể duy trì đà tăng.

- Gravestone Doji là tín hiệu cho thấy giá có thể giảm trong thời gian tới.

Shooting Star (Nến bắn sao)

Shooting Star (Nến bắn sao) là mô hình nến đảo chiều giảm giá, thường xuất hiện ở cuối xu hướng tăng. Hình dạng của nó giống như một ngôi sao băng đang rơi xuống, với phần đuôi dài hướng lên trên và thân nến nhỏ nằm ở phía dưới. Mô hình này báo hiệu sự suy yếu của phe mua và khả năng đảo chiều giảm giá.

Đặc điểm nhận dạng

Hình dạng:

- Thân nến rất ngắn hoặc không có, giá mở cửa và giá đóng cửa gần như bằng nhau.

- Bóng nến trên dài, thể hiện sự tăng giá trong phiên nhưng sau đó bị bán mạnh trở lại.

- Không có bóng nến dưới hoặc bóng nến dưới rất ngắn.

Màu sắc: Có thể là nến tăng (xanh lá cây) hoặc nến giảm (đỏ), tuy nhiên nến tăng thường cho tín hiệu đảo chiều mạnh mẽ hơn.

Ý nghĩa

- Bóng nến trên dài cho thấy giá đã tăng lên trong phiên giao dịch nhưng sau đó lực bán mạnh đã đẩy giá trở lại gần mức giá mở cửa. Điều này cho thấy phe mua đang suy yếu và không thể duy trì đà tăng.

- Shooting Star là tín hiệu cho thấy giá có thể giảm trong thời gian tới.

Tweezer Top (đỉnh nhíp)

Tweezer Top (Đỉnh nhíp) là một mô hình nến đảo chiều giảm giá, báo hiệu sự chuyển đổi tiềm năng từ xu hướng tăng sang xu hướng giảm. Mô hình này xuất hiện khi phe mua không còn đủ sức mạnh để đẩy giá lên cao hơn nữa, và phe bán bắt đầu chiếm ưu thế.

Đặc điểm nhận dạng

- Hình dạng: Gồm hai nến (hoặc nhiều hơn) có điểm đỉnh gần như bằng nhau. Hai nến này có thể là bất kỳ loại nến nào (tăng, giảm, Doji) nhưng thường là sự kết hợp giữa một nến tăng và một nến giảm.

- Màu sắc: Nến đầu tiên thường là nến tăng (màu xanh lá cây), nến thứ hai là nến giảm (màu đỏ). Tuy nhiên, màu sắc không phải là yếu tố quyết định.

Ý nghĩa

- Hai nến có cùng điểm đỉnh cho thấy sự cân bằng lực lượng giữa phe mua và phe bán. Phe mua đã cố gắng đẩy giá lên cao hơn nhưng phe bán đã mạnh mẽ chống đỡ, tạo ra một vùng kháng cự mạnh.

- Mô hình Tweezer Top báo hiệu sự suy yếu của phe mua và sự trỗi dậy của phe bán. Giá có thể giảm trong thời gian tới.

Cách giao dịch với mô hình nến đảo chiều hiệu quả

Xác định xu hướng thị trường

Việc xác định xu hướng thị trường là bước quan trọng đầu tiên trước khi tìm kiếm các mô hình nến đảo chiều. Bằng cách sử dụng các công cụ phân tích kỹ thuật như đường xu hướng hay đường trung bình động (MA), nhà đầu tư có thể nhận biết được thị trường đang trong giai đoạn tăng, giảm hay đi ngang. Điều này rất quan trọng bởi vì mô hình nến đảo chiều chỉ thực sự phát huy hiệu quả khi nó xuất hiện ở giai đoạn cuối của một xu hướng rõ ràng.

Nhận diện mô hình nến đảo chiều

Sau khi đã xác định được xu hướng thị trường, bước tiếp theo là quan sát biểu đồ nến để tìm kiếm các mô hình nến đảo chiều tiềm năng. Có rất nhiều mô hình nến đảo chiều khác nhau, mỗi mô hình mang một ý nghĩa riêng. Một số mô hình tăng giá phổ biến bao gồm Hammer, Bullish Engulfing, Piercing Pattern, Morning Star, Bullish Harami, Bullish Abandoned Baby, Tweezer Bottom.

Ngược lại, các mô hình giảm giá thường gặp là Hanging Man, Bearish Engulfing, Evening Star, Bearish Harami, Bearish Abandoned Baby, Shooting Star, Gravestone Doji, Tweezer Top. Để nhận diện chính xác các mô hình này, nhà đầu tư cần chú ý đến hình dạng, màu sắc và vị trí của từng nến trên biểu đồ.

Xác định điểm vào lệnh

Xác định chính xác điểm vào lệnh là yếu tố quan trọng để tối ưu hóa lợi nhuận khi giao dịch với mô hình nến đảo chiều. Đối với các mô hình tăng giá, nhà đầu tư có thể xem xét vào lệnh mua khi giá vượt qua mức cao nhất của nến xác nhận (nến cuối cùng trong mô hình) hoặc chờ đợi thêm tín hiệu chắc chắn hơn khi một nến tăng giá tiếp theo xuất hiện.

Ngược lại, với các mô hình giảm giá, điểm vào lệnh bán lý tưởng có thể là lúc giá phá vỡ mức thấp nhất của nến xác nhận, hoặc thận trọng hơn, chờ đợi sự xuất hiện của một nến giảm giá tiếp theo để củng cố tín hiệu bán.

Đặt lệnh dừng lỗ (Stop-loss)

Quản lý rủi ro là một phần không thể thiếu khi giao dịch với mô hình nến đảo chiều, và việc đặt lệnh dừng lỗ đóng vai trò then chốt trong chiến lược này. Lệnh dừng lỗ giúp nhà đầu tư giới hạn mức độ thua lỗ tiềm ẩn khi thị trường di chuyển ngược hướng với dự đoán. Đối với lệnh mua, lệnh dừng lỗ nên được đặt dưới mức hỗ trợ gần nhất, trong khi với lệnh bán, mức kháng cự gần nhất sẽ là điểm đặt lệnh dừng lỗ hợp lý.

Kết luận

Trong thị trường chứng khoán luôn biến động, mô hình nến đảo chiều hiện lên như những dấu hiệu báo trước xu hướng tiềm năng, cung cấp cho nhà đầu tư những thông tin giá trị để ra quyết định giao dịch hiệu quả. Tuy nhiên, để hiểu rõ những dấu hiệu này, nhà đầu tư cần có nền tảng kiến thức vững chắc về phân tích kỹ thuật, kết hợp sử dụng nhiều chỉ báo khác nhau, đồng thời luôn theo dõi sát sao diễn biến thị trường để có cái nhìn toàn diện và đưa ra lựa chọn đúng đắn.